MERGERS AND ACQUISITIONS

Mergers and Acquisitions

- ホーム

- M&A

Mergers and Acquisitions

M&A

当事務所はM&Aを企業戦略の重要な柱として位置づけ、M&Aの取組を積極的に行っております(顧問先限定)。

他の法律事務所と異なり、主にフィナンシャル・アドバイザリー業務(FA)を行っており、スキームの構築やデューデリジェンスに留まらず、承継先の選定や買収案件の提供、その他、買収ファイナンスやM&A保険のご紹介まで行っております。

もちろん、当事務所は、経産省中小企業庁のM&A支援機関に登録され、【中小M&Aガイドライン(第2版)】を遵守していますので、事業承継の補助金や助成金の対象となり、申請業務も対応可能です。

M&Aの流れ

- STEP01

ノンネーム

シート - STEP02

FA契約

又は

仲介契約 - STEP03

秘密保持宣誓書

又は

守秘義務契約 - STEP04

企業概要

又は

1次資料 - STEP05

基本

合意契約 - STEP06

デュー・

デリジュンス - STEP07

最終

条件交渉 - STEP08

最終契約

- FAとは、フィナンシャル・アドバイザーの意味で、M&Aの相手を探して、まとめ上げる仕事をいいます。

- ノンネームシートとは、対象法人が特定されないようした法人の概要書をいいます(名前を隠したお見合い写真と釣書のようなもの)。

- 基本合意は、対象法人の譲渡の基本合意の意味ですが、通常は独占交渉権が付与されるだけで、買収についての拘束力はありません(双方とも白紙撤回が可能)。

- デュー・デリジェンスとは、買収監査の意味で、対象法人の法務・財務・税務・労務・建築等につき、監査することを意味します。

- デュー・デリジュンスのことをDDと略称することが多い。

M&Aのプロセス上の注意点

FA契約又は仲介契約

- 仲介の利益相反性

- 着手金・中間金の有無

- 報酬の対象となる資産の範囲

- テール条項の期間

- 専任条項の期間・対象

秘密保持宣誓書又は守秘義務契約

- 秘密の範囲

- 例外の範囲(銀行や役員以外の者)

基本合意契約

- 契約の拘束性

- 独占交渉権の期間

デュー・デリジュンス

DDの費用・期間・範囲(建築・労務・ビジネス等)

最終条件交渉

- 税も踏まえてスキームを検討

- DDの結果を踏まえた条件交渉

最終契約

- 表明・保証の範囲・厳格度

- 補償の範囲・金額

- 競業避止の範囲・期間

M&Aのポイント

- ノンネームシート : 特定されないようにしつつ、訴求ポイントを記述

- 秘密保持 :契約方式と差入方式があり、期間、除外対象者の範囲に注意

- 基本資料開示 :3期分の決算報告書と業界特有のポイントとなる指標(レントロール等)を開示

- 基本合意 :独占交渉権のみ付与し、クロージング義務なしというのが多いが、自由に設計可能。

- デュー・デリジェンス :資産の実在性と負債の網羅性を監査。退職給付引当金と時間外割増賃金が重要

- 最終契約 : 前提条件、表明保証、補償条項が重要

- クロージング : 譲渡側への気配りとディスクロージャー

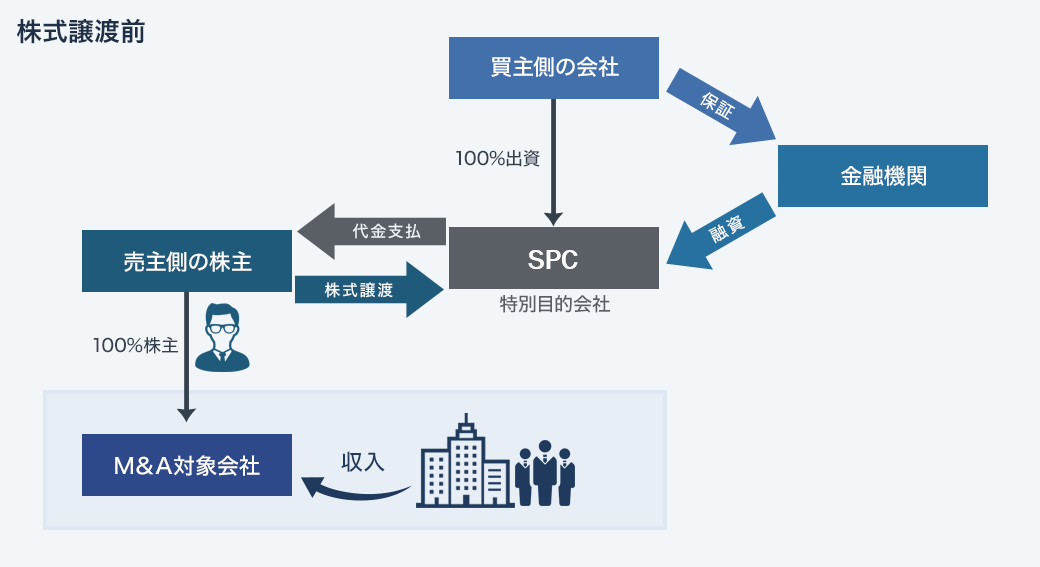

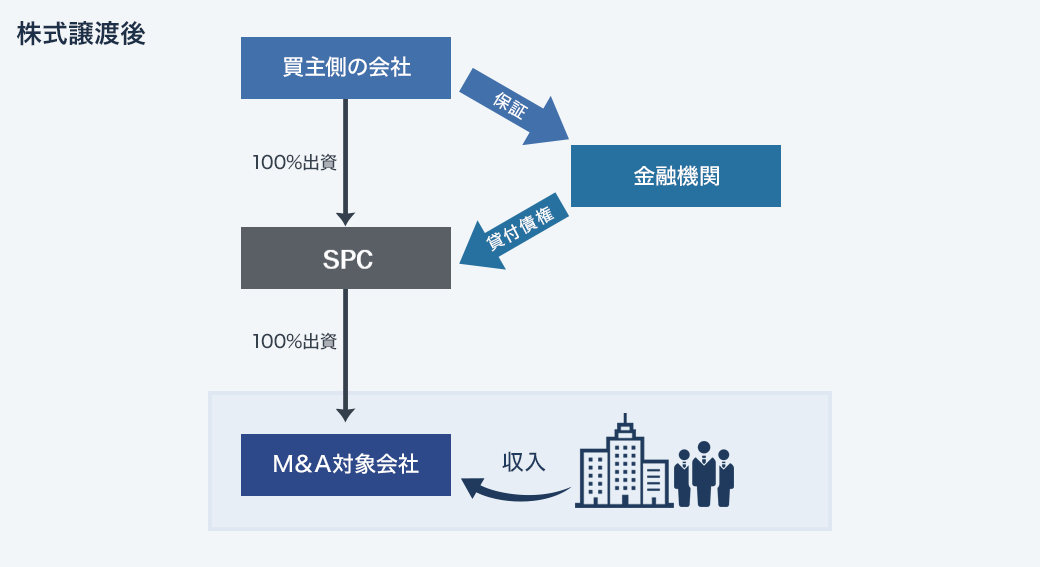

SPCを用いたスキーム 第1段階

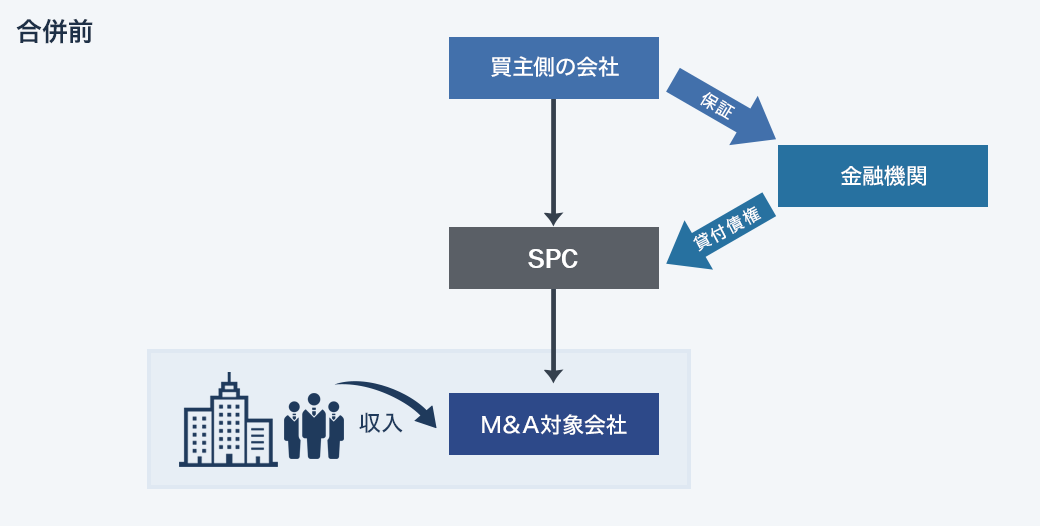

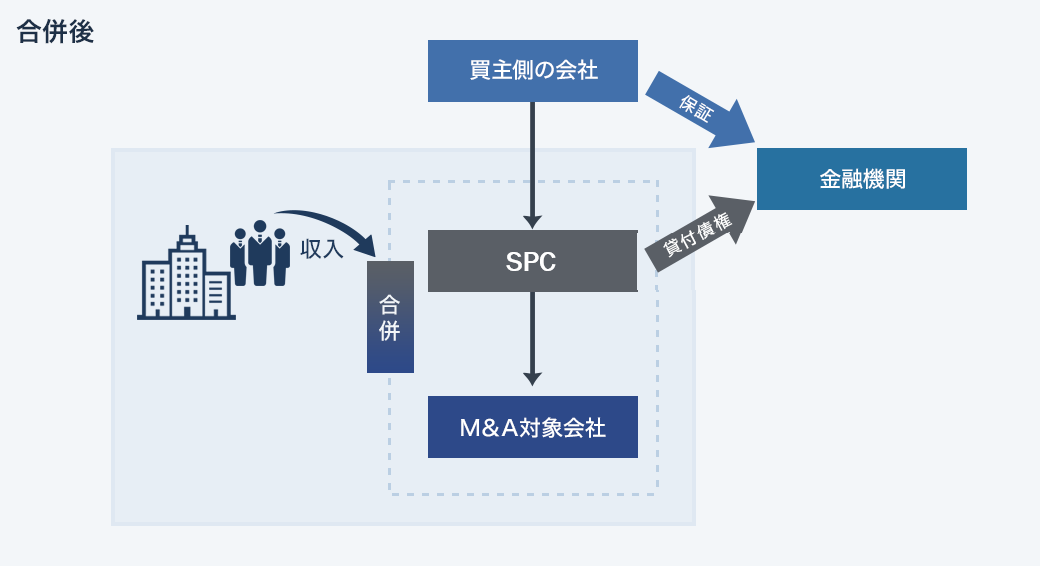

SPCを用いたスキーム 第2段階

CONTACTお問い合わせ

お電話でのお問い合わせ

TEL.06-6316-7111

営業時間:9:30~12:00/13:00~17:30

メールでのお問い合わせ